Wohnungswirtschaft

Welche Möglichkeiten der Stärkung durch den Gesellschafter gibt es?

Mandanteninformation

Die Bilanzen von Wohnungsunternehmen sind regelmäßig von einer hohen Anlagenintensität geprägt, aus der korrespondierend eine langfristige Kapitalbindung resultiert. Investitionen von Wohnungsunternehmen sind kapitalintensiv und amortisieren sich oft nur über einen langfristigen Zeitraum.

Gerade der Gründungsphase oder in investitionsintensiven Jahren kann es ggfs. notwendig sein, dass ein Wohnungsunternehmen z.B. weil noch keine Mieterlöse vorhanden sind oder aufgrund modernisierungsbedingtem Leerstand auf Stärkungsmaßnahmen der Gesellschafter angewiesen ist, um die Zahlungsfähigkeit aufrecht zu erhalten oder um das Eigenkapital zu stärken. Grundsätzlich gilt jedoch, dass ein Wohnungsunternehmen langfristig auch ohne derartige Stützungs- bzw. Stärkungsmaßnahmen in der Lage sein sollte, sich auf dem Wohnungsmarkt zu behaupten. Ein weiterer Grund, warum Eigenkapitalstärkungsmaßnahmen angezeigt sein können, sind Financial Covenants. Das sind Vereinbarungen in Kreditverträgen, wonach sich die Darlehenskonditionen für das Unternehmen verschlechtern, wenn gewisse Kennzahlenschwellenwerte wie z.B. die Eigenkapitalquote „gerissen“ werden.

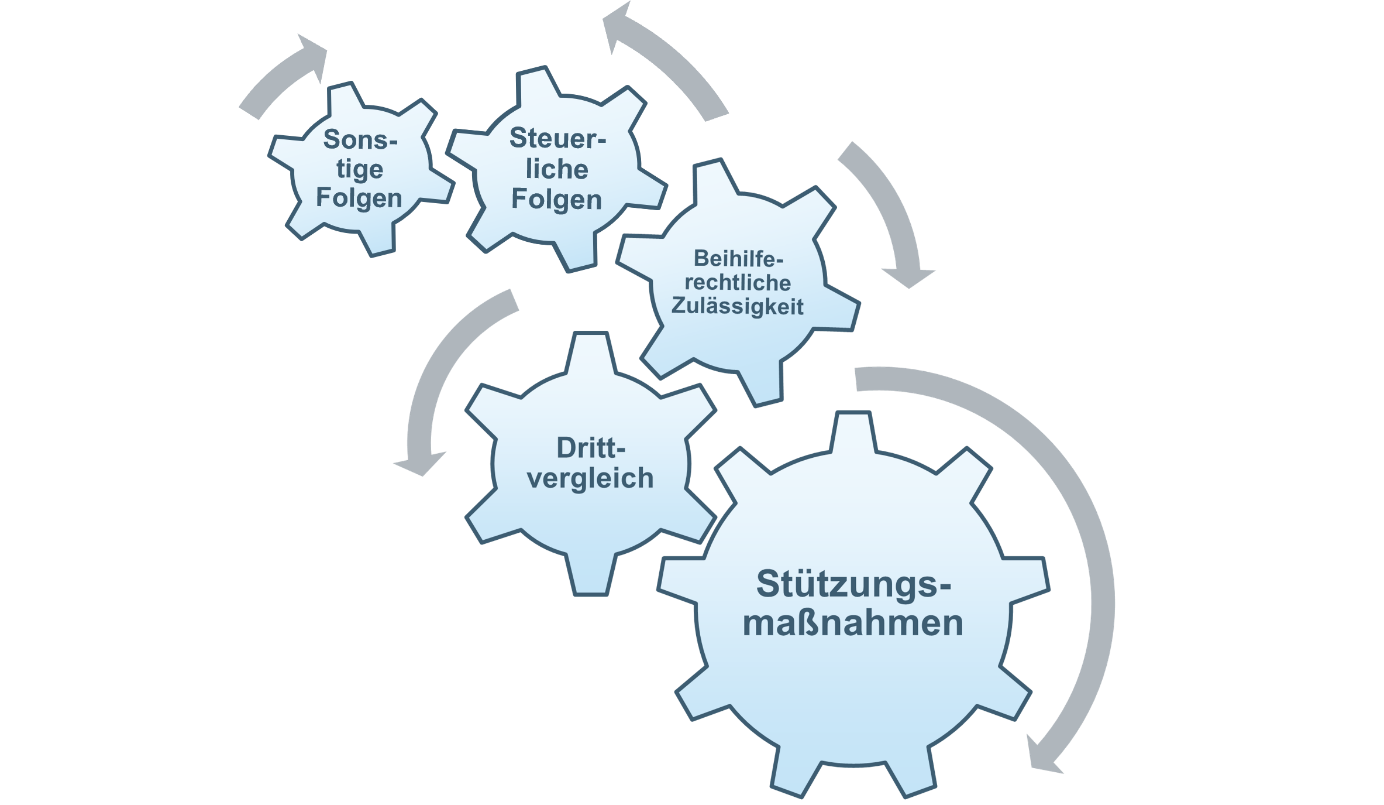

Um zu beurteilen, welche Maßnahmen der Gesellschafter zur Stärkung des Beteiligungsunternehmens in Frage kommen, ist neben allgemeinen rechtlichen, wirtschaftlichen und bilanziellen Folgen für die Gesellschaft und der Gesellschafter zu klären, ob sich durch die Maßnahme Änderungen an der wirtschaftlichen Beteiligung und damit an den stillen Reserven des Unternehmens ergeben. Förderprogramme wie z.B. die EOF-Förderung werden im Folgenden nicht behandelt.

Wichtig ist bei allen Stützungsmaßnahmen des Gesellschafters, dass diese jeweils dem so genannten Drittvergleich standhalten. Dies hat zum einen steuerliche Gründe: Im Steuerrecht gilt die widerlegbare Vermutung, dass auch schuldrechtliche Maßnahmen zwischen der Gesellschaft und Ihrem Gesellschafter ihren eigentlichen Grund im Gesellschaftsrecht und nicht im Schuldrecht haben. Durch den Nachweis der Drittvergleichsfähigkeit kann diese Vermutung widerlegt werden. Gewährt ein Gesellschafter einer Gesellschaft ein Darlehen und sind z.B. die Zinsen höher als die Marktzinsen, so liegen steuerlich keine Zinszahlungen des Unternehmens an den Gesellschafter vor, sondern so genannte verdeckte Gewinnausschüttungen mit abweichenden steuerlichen Konsequenzen für das Unternehmen und den Empfänger der Zinsen.

Alle Stützungsmaßnahmen müssen darüber hinaus auf beihilferechtlich Zulässigkeit überprüft werden. Einem kommunalen Unternehmen darf durch die öffentliche Hand kein ungerechtfertigter Vorteil zukommen, der zu einer Wettbewerbsverzerrung und damit zu einer Benachteiligung der übrigen Marktteilnehmer führt. Ist eine Beihilfe rechtlich nicht zulässig, drohen neben Sanktionen u.a. die Rückzahlungspflicht des Empfängers der unzulässigen Beihilfe (hier also durch das kommunale Unternehmen). Die Beurteilung der Frage, ob eine Beihilfe rechtlich zulässig ist, klärt sich ebenfalls anhand eines Drittvergleichs, der im Beihilferecht als so genannter Private Investor Test bezeichnet wird. Dabei kommt es darauf an, ob ein nicht öffentlicher Marktteilnehmer unter den gegebenen Konditionen bzw. unter Berücksichtigung der wirtschaftlichen Folgen der Maßnahme ebenfalls eine derartige (Stärkungs-)maßnahme umgesetzt hätte. Abweichend von diesen Grundsätzen der Anforderung der Drittvergleichsfähigkeit ist eine Beihilfe dann zulässig, wenn diese durch die öffentliche Hand Unternehmen, die Dienstleistungen von allgemeinem wirtschaftlichem Interesse erbringen, gewährt werden. Darunter fallen Leistungen der Daseinsfürsorge, unter welche die Wohnungswirtschaft grundsätzlich zu subsumieren ist. Allerdings bedarf es zur beihilferechtlichen Zulässigkeit hier weiterer Voraussetzungen, insbesondere eines Betrauungsaktes.

Im Folgenden werden einzelne Maßnahmen und deren grundsätzliche Wirkungsmechanismen skizziert. Dabei müssen ggfs. auch (weitere) rechtsformspezifische Besonderheiten betrachtet werden. Im Folgenden werden die Konsequenzen dargestellt, die sich insbesondere für eine GmbH ergeben. Darüber hinaus wird davon ausgegangen, dass der oder die Gesellschafter selbst nach handelsbilanziellen Grundsätzen bilanzieren.

Zuführung von Liquidität durch den Gesellschafter an die Gesellschaft

Denkbar ist zunächst, dass die oder der Gesellschafter der Gesellschaft Liquidität durch eine Zuzahlung in das Eigenkapital oder die Gewährung eines Gesellschafterdarlehens zukommen zu lassen.

a. Zuzahlung bzw. Einlage in das Eigenkapital

Die Zuführung von Liquidität durch die Gesellschafter kann durch die Einzahlung bzw. Einlage in das Stammkapital (Kapitalerhöhung gegen Einlage) oder in die Kapitalrücklage erfolgen. Eigenkapitalmaßnahmen beruhen auf dem Gesellschaftsrecht (z.B. GmbHG) in Abgrenzung zu den nachfolgend dargestellten Fremdkapitalmaßnahmen, die schuldrechtlicher Natur sind.

Erhöhung des Stammkapitals gegen Einlage

Die Erhöhung des Stammkapitals gegen Einlagen in das Gesellschaftsvermögen stellt den häufigsten Fall der Kapitalerhöhung dar. Das Stamm- oder Haftkapital ist gesellschaftsrechtlich besonders geschützt. Durch die Kapitalerhöhung führen die oder führt der Gesellschafter dem kommunalen Unternehmen frische Liquidität in Form von Eigenkapital zu. Im Gegenzug erhält der jeweilige Gesellschafter bzw. übernimmt dieser neue Anteile an der Gesellschaft, die regelmäßig auch entsprechende Stimmrechte verkörpern. Die Kapitalerhöhung ist die formell aufwendigste Form der Kapitalzuführung durch Gesellschafter: Neben einem Kapitalerhöhungsbeschluss durch die Gesellschafter ist eine Übernahmeerklärung der Übernehmer der durch die Kapitalerhöhung entstandenen neuen Geschäftsanteile notwendig. Die Übernahmeerklärung muss notariell beurkundet werden; die Kapitalerhöhung ist ins Handelsregister einzutragen.

Es können in diesem Zusammenhang auch neue Gesellschafter im Rahmen einer Erhöhung des Stammkapitals in die GmbH aufgenommen werden, sodass sich der Gesellschafterkreis vergrößert.

Es besteht dabei keine Pflicht für alle Gesellschafter zur Teilnahme an einer Kapitalerhöhung. Nehmen einzelne Gesellschafter nicht oder nicht in gleichem Umfang an einer Kapitalerhöhung teil, kann es zu einer so genannten Anteilsverwässerung der nicht teilnehmenden Gesellschafter kommen. Das ist darauf zurückzuführen, dass der (geleistete) Nominalanteil nicht nur ein Recht an den Buchwerten der bilanzierten Vermögensgegenstände verkörpert, sondern auch ein Recht zur Partizipation an den nicht bilanzierten stillen Reserven. Zur Vermeidung einer Anteilsverwässerung ist daher bei einer Kapitalerhöhung, bei der nicht alle Gesellschafter in gleichem Umfang teilnehmen, eine Unternehmensbewertung durchzuführen, auf deren Basis dann der Preis für die neu entstandenen Anteile so bemessen wird, dass auch die stillen Reserven abzugelten sind. Der Preis für die Übernahmen der neuen Anteile besteht dann aus zwei Teilen: Zum einen der Teil der nominalen Kapitalerhöhung und zum anderen ein Teil für die Abgeltung der stillen Reserven. Der Teil für die Abgeltung der stillen Reserven wird dem Unternehmen nicht über das Stammkapital zugeführt, sondern über die Kapitalrücklage.

Es ist auch zu bedenken, dass Veränderungen des Stammkapitals regelmäßig Änderungen der Stimmrechte in der Gesellschafterversammlung nach sich ziehen.

Statt einer Übernahme der neuen Anteile durch Liquiditätszuführung kann auch eine Sacheinlage (z.B. Grundstücke, Immobilen usw.) erfolgen. In diesem Fall ist das eingelegte Vermögen zu bewerten, um sicherzustellen, dass der Marktwert des eingelegten Vermögens mindestens dem Nominalbetrag der ausgegebenen neuen Anteile entspricht. Ein übersteigender Betrag kann ebenfalls der Kapitalrücklage zugeführt werden. Hinsichtlich der Anteilsverwässerung kann auf obige Ausführungen zur Kapitalerhöhung gegen Einlage verwiesen werden. Wichtig ist aber wie ausgeführt, dass der dem Stammkapital zur Kapitalerhöhung zugeschriebene Wert (also der Nominalwert der neuen Anteile) durch entsprechende Marktwerte der Sacheinlage gedeckt ist.

Durch eine Kapitalerhöhung gegen Bar- oder Sacheinlage ergeben sich vor allem positive Änderungen der Eigenkapitalquote, der Eigenkapital- und der Gesamtkapitalrentabilität sowie in Abhängigkeit davon, ob die Einlage in Form von liquiden Mitteln oder Sacheinlagen geleistet werden, der Liquiditätskennziffern oder der Anlagequoten.

Einlage in die Kapitalrücklage

Anstelle einer Kapitalerhöhung kann auch eine Einlage von Liquidität oder von Sachwerten in die Kapitalrücklage erfolgen. Diese Art der Kapitalzuführung ist (ebenso wie die spätere Auflösung der Kapitalrücklage) formal deutlich einfacher umzusetzen als eine Stammkapitalerhöhung (oder eine Kapitalherabsetzung). Es bedarf eines Gesellschafterbeschlusses. Es kommt zu keiner Veränderung der nominalen Anteilsverhältnisse, die Stimmrechte bleiben gleich. Auch hier gilt, dass zu einer Vermeidung der Anteilsverwässerung notwendig ist, dass alle Gesellschafter (quotal bemessen am Nominalkapital) gleichwertige Einlagen vornehmen.

b. Gewährung eines Gesellschafterdarlehens

Neben Eigenkapitalzuführungen ist auch denkbar, dass ein oder mehrere Gesellschafter dem kommunalen Unternehmen Gesellschafterdarlehen gewähren. Gesellschafterdarlehen stellen für den Schuldner (kommunales Wohnungsunternehmen) Fremdkapital dar, der Gläubiger hat eine Forderung auf Rückzahlung nebst Anspruch auf Vergütung in Form von Zins.

Rechtliche Basis für ein Gesellschafterdarlehen sollte stets eine schriftliche schuldrechtlichen Vereinbarung zwischen dem Gläubiger (also dem Gesellschafter) und dem kommunalen Wohnungsunternehmen sein. Diese regelt die Zins-, und Tilgungs- und Kündigungsmodalitäten, die neben den weiteren zu regelnden Konditionen (insbesondere die Besicherung) jeweils marktüblich sein sollten.

Wichtig ist, dass Gesellschafterdarlehen im Insolvenzfall nur nachrangig bedient werden und damit insoweit wirtschaftlich mit Eigenkapital vergleichbar sind. In der Regel werden sogenannte qualifizierte Nachrangdarlehen vereinbart, dies bedeutet, dass die Einforderung von Zins als auch Tilgung durch den Gläubiger nicht zu einer Insolvenz führen darf. Hintergrund ist hier neben der sogenannten gesellschaftsrechtlichen Treuepflicht auch die Vermeidung eines erlaubnispflichten Einlagengeschäfts entsprechend des Kreditwesengesetz, was insbesondere bei einer größeren Anzahl von Gesellschaftern erfüllt sein könnte.

Der handelsbilanzielle Ausweis des Gesellschafterdarlehens erfolgt zum jeweiligen Erfüllungsbetrag unter der Position Verbindlichkeiten gegenüber Gesellschaftern innerhalb der Verbindlichkeiten, oder als Davon-Vermerk bei den sonstigen Verbindlichkeiten mit zusätzlicher Anhangangabe. Geleistete planmäßige und außerplanmäßige Tilgungen bewirken die Verringerung der Restschuld, ohne dabei die Gewinn und Verlustrechnung bzw. Jahresergebnis unmittelbar zu beeinflussen

Zinsen verringern als Aufwand in der Gewinn und Verlustrechnung das Jahresergebnis bzw. (vorbehaltlich der Zinsschrankenregelung) das zu versteuernde Einkommen als Betriebsausgabe.

Durch die Fremdkapitalgewährung kommt es beim Schuldner insbesondere zu einer Veränderung der betriebswirtschaftlichen Kennzahlen (Eigenkapitalquote, Eigenkapitalrentabilität, Kapitaldienstquote, Zinsdeckungsquote, Tilgungskraft).

Gesellschafterdarlehen werden z.B. bei Objektgesellschaften dazu eingesetzt, um bei der Objektgesellschaft die infolge der Abschreibungen als nicht zahlungswirksame Aufwendungen auflaufende Liquidität durch Tilgungen an den Gesellschafter abzuführen.

c. Verzicht auf Rückzahlung, Debt to Equity Swap

Zur Stärkung der handelsbilanziellen Eigenkapitalbasis kann es auch sachgerecht ein, dass ein Gesellschafter auf die Rückzahlung eines gewährten Darlehens oder auf einzelne Tilgungsraten verzichtet. In diesem Fall ist das Darlehen nach der wirksamen Verzichtserklärung beim kommunalen Wohnungsunternehmen erfolgswirksam auszubuchen, soweit der Verzicht reicht. Handelsbilanziell hat dies den Charme, dass über diesen Ertrag gleichzeitig ein positiver Effekt auf die Ertragslage des Unternehmens eintritt. Dieser Ertrag kann weitreichende steuerliche Konsequenzen nach sich ziehen. Der nach Besteuerung verbleibende Ertrag kann dann beim kommunalen Unternehmen zur Stärkung des Eigenkapitals herangezogen werde, in dem der Ertrag bez. Gewinn beispielsweise den Gewinnrücklagen zugeführt oder zur Verlustdeckung herangezogen wird. Beim Gesellschafter führt der Verzicht auf Rückzahlung regelmäßig zur Notwendigkeit einer Abschreibung der Forderung. Nach den Umständen des Einzelfalls und in Abhängigkeit von den Wertverhältnissen des Schuldners kann es sachgerecht sein, dass der Gläubiger den Anteil der Forderung, auf die er verzichtet, nicht erfolgswirksam abschreibt, sondern seiner Beteiligung erfolgsneutral bilanziell zuschreibt. In diesem Fall ist aber ein Werthaltigkeitsnachweis des Beteiligungswertansatzes und eine detaillierte Abstimmung mit dem Wirtschaftsprüfer empfehlenswert.

Alternativ wäre es möglich, dass eine Kommune als Gläubigerin eines Gesellschafterdarlehens ihre Forderung als Sacheinlage in das kommunale Unternehmen (den Schuldner der Verbindlichkeit) einlegt. Aus Sicht des kommunalen Unternehmens erlischt die Verbindlichkeit, das Eigenkapital steigt. Auch hier sind zwei Alternativen denkbar: a) Als Sacheinlage in das Stammkapital zur Erfüllung der Verpflichtung aus einer Kapitalerhöhung, dann braucht man einen Werthaltigkeitsnachweis der Forderung, den man auf Basis der Unternehmensplanung des Schuldners erbringen kann. Bei einer Einlage in das Stammkapital handelt es sich also um eine Kapitalerhöhung und obige genannte formalen Voraussetzungen sind zu beachten oder b) als Zuführung zur Kapitalrücklage. Hinsichtlich der Auswirkungen auf Kennzahlen kann ebenfalls auf obige Ausführungen verwiesen werden. Wichtig ist aber, dass durch einen Dept to Equity Swap keine neue Liquidität zugeführt wird. Die Stärkungsmaßnahme ergibt sich daher durch eine Verbesserung der Kennzahlen und durch ersparte Zins- und Tilgungsleistungen.

Genussrechte

Genussrechte beruhen auf einem schuldrechtlichen Vertrag, in dem der Genussrechtsemittent (hier das Wohnungsunternehmen) dem Genussrechtsinhaber als Gegenleistung für die Überlassung von Kapital (Kapitalzufuhr oder Forderungsverzicht) oder zur Abgeltung sonstiger Ansprüche Vermögensrechte gewährt, wie sie sonst typischerweise nur im Verhältnis zu Gesellschaftern bestehen (z. B. eine Beteiligung am Gewinn). Damit können sie als Mischform zwischen Eigen- und Fremdkapital charakterisiert werden. Für Fremdkapital spricht die schuldrechtliche Ausgestaltung, für Eigenkapital die wirtschaftlichen Ausgestaltungsmöglichkeiten. Genussrechte gewähren keine Mitgliedschaftsrechte. Das Institut der Wirtschaftsprüfer hat in einem Standard (IDW RS HFA 1/1994 Behandlung von Genussrechten im Jahresabschluss von Kapitalgesellschaften) Kriterien für die bilanzielle Behandlung festgelegt. Derartige Instrumente und deren Bilanzierung erfordern eine genaue Überprüfung der Ausgestaltung sowie der bilanziellen Folgen. Dabei kann die Abgrenzung, ob Eigen- oder Fremdkapital vorliegt, sowie die handelsbilanzielle Behandlung der Gewinnvergütung schwierig sein.

Zu empfehlen ist daher, vor der Gestaltung einer derartigen Stützungsmaßnahme zuerst auf die skizzierten üblichen Formen zurückzugreifen.

Gewährung von sonstigen Vorteilen durch den Gesellschafter

Die Gewährung von Vorteilen durch den Gesellschafter können in der vergünstigten Überlassung von Erbbaurechtsgrundstücken, Gebäuden und Dienstleistungen bestehen. Dabei kann eine Gegenleistung für die vergünstigte Abgabe z.B. in Form von Belegungsrechten bei Wohnungen vereinbart werden.

Wie bereits oben skizziert sind alle Maßnahmen, die nicht marktüblich abgewickelt werden, einer umfassenden beihilferechtlichen Zulässigkeitsprüfung zu unterwerden und die steuerlichen Konsequenzen sind in genau zu abzuwägen.

Sanierungskonzept und Planung

In vielen Fällen, bei denen Unternehmen finanziell gestärkt werden müssen, liegt der Grund in einer wirtschaftlichen Schieflage. Besondere Bedeutung kommt in diesen Fällen einer sachgerechten Unternehmensplanung zu, die regelmäßig die Bestanteile Planbilanz, Plan Gewinn- und Verlustrechnung sowie Plan Kapitalflussrechnung enthalten sollte. Eine derartige Planung bietet regelmäßig das nötige Entscheidungsinstrumentarium, welche Stärkungsmaßnahme umzusetzen ist. Je nach Ausmaß der Schieflage kann es auch angezeigt sein, ein Sanierungskonzept gemeinsam mit einem Wirtschaftsprüfer zu erstellen. Das Sanierungskonzept erfasst und begutachtet die wirtschaftliche Situation und soll die Krisenursachen erfassen. Die Vermögens-, Ertrags- und Finanzlage werden zutreffend beurteilt und auf dieser Basis können zielgerichtete Maßnahmen definiert werden.

Die Prüfungsverbände stehen Ihnen hierzu als Sparringspartner gerne zur Verfügung.

Dieser Artikel ist Teil einer in Kürze erscheinenden GdW Arbeitshilfe für kommunale Unternehmen.